Mówi się, że spółki dzielą się na dwie grupy – dywindendowe i tzw. growth. Taki podział, choć z całą pewnością niedoskonały, bardzo dobrze obrazuje dwie strategie, które może przyjąć inwestor giełdowy. Jak może sugerować tytuł tego artykułu, dzisiaj przekonamy się, czy warto inwestować w spółki dywidendowe, a jeśli tak, to dlaczego.

Spółki dywidendowe nie jedno mają imię

Zanim zaczniemy zastanawiać się, czy akcje dywidendowe są warte swoich pieniędzy, weźmy je pod lupę. Jak się okazuje, nie ma dwóch takich samych spółek dywidendowych, a zatem musimy wprowadzić sobie dodatkowe podziały.

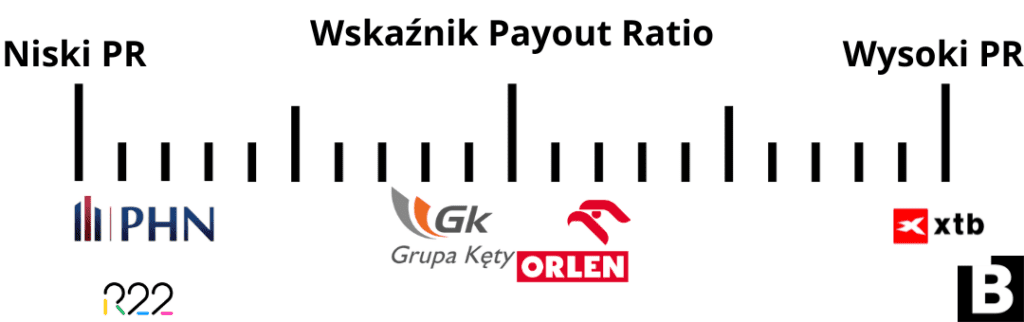

W pewnym sensie „dywidendowość” spółek to raczej spektrum, a nie zero-jedynkowe kryterium. Co mamy przez to na myśli? Otóż, choć akcje mogą być dywidendowe lub nie, to pośród spółek dywidendowych występują gigantyczne wręcz rozbieżności jeśli chodzi o wypłacany procent zysków. Spróbujmy przedstawić to za pomocą obrazka:

Wskaźnik Payout Ratio (PR), bo to właśnie o nim mowa, określa udział dywidendy w zyskach spółki z danego roku. Innymi słowy, PR obrazuje, jaka część zysków trafia do akcjonariuszy, a jaka jest reinwestowana lub przeznaczana na inne cele.

Możemy również również przyjąć kryterium stopy dywidendy. Część spółek osiąga na tyle wysokie zyski, że do akcjonariuszy trafia 10, a nawet 12% wartości akcji. Istnieją również na pozór mniej atrakcyjne walory, z których uzyskamy 3, a nawet mniej niż 1% wyceny rynkowej. Dobrym przykładem może być Polski Holding Nieruchomości – choć akcje wyceniane są na ponad 10 złotych, dywidenda oscyluje wokół 10 groszy.

Sprawdź również: Jak ubiegać się o dotacje unijne?

Zalety spółek dywidendowych

Inwestowanie w spółki dywidendowe z całą pewnością może być interesujące. Do najważniejszych zalet tej formy alokacji środków zaliczamy:

Dochód pasywny

Trzeba przyznać, że portfel akcji dywidendowych może stanowić fundament Twojego dochodu pasywnego. W przeciwieństwie do nieruchomości, aktywa giełdowe nie wymagają praktycznie żadnej ingerencji, a wypłata zysków odbywa się całkowicie automatycznie – nawet podatek zostanie automatycznie odprowadzony przez Twojego brokera.

Zyski są stosunkowo pewne

Trzeba przyznać, że choć każda inwestycja wiąże się z ryzykiem straty, duże spółki dywidendowe mogą zapewnić stosunkowo pewne zyski. O ile nie dojdzie do kryzysu gospodarczego lub innego, nieprzewidzianego zdarzenia, możesz liczyć na coroczną wypłatę środków z tytułu posiadania kapitału. Analizując ten aspekt, musisz jednak pamiętać, że korekty cen pojawiają się dość regularnie, dlatego krótkoterminowo, akcje mogą być na pozór nieopłacalne.

Dywidenda nie wyklucza wzrostu wartości

Zauważ, że spółki dywidendowe również mogą zyskiwać na wartości. Choć dzielenie się zyskami z akcjonariuszami ogranicza możliwość prowadzenia nowych inwestycji powoduje obcięcie ceny walorów, to nadal istnieje duże prawdopodobieństwo, że Twój portfel będzie po czasie zyskiwał na łącznej wycenie. Doskonałym przykładem może być chociażby XTB, którego walory w ciągu 5 lat zyskały przeszło 649%, a jednocześnie, wypłacane dywidendy były bardzo konkretne.

Dywidenda ułatwia dywersyfikację

Wiele osób inwestuje nieregularnie lub nie robi tego w ogóle. Jeśli wpłacisz pewną kwotę na swój rachunek maklerski i ulokujesz ją w spółkach dywidendowych, być może regularne wpływy zmotywują Cię do lokowania nadwyżek w innych akcjach. Dywersyfikując swój kapitał, zmniejszasz ryzyko poważnych strat oraz otwierasz się na nowe możliwości. Przecież nic nie stoi na przeszkodzie, abyś po czasie zakupił trochę obligacji skarbowych albo kilka jednostek ETF.

Wady inwestowania w spółki dywidendowe

Niestety, każdy medal ma dwie strony. Spółki dywidendowe mogą zniechęcać między innymi:

Wypłata dywidendy szkodzi wartości spółki

Jeśli uważnie przyjrzysz się wykresom cen akcji spółek dywidendowych, zauważysz, że latem i wczesną jesienią dość regularnie pojawiają się wyraźnie załamania cen. To nic innego jak odcięcie dywidendy, czyli obniżenie notowań akcji o kwotę brutto, która zostanie wypłacona inwestorom.

Początkujący inwestor mógłby stwierdzić: „No tak, ja dostaję 3 złote, wartość akcji spada o 3 złote. Nic w tym dziwnego, przecież zarząd nie może dodrukować pieniędzy z nikąd. Na dywidendzie nikt traci!”. Niestety, ten pogląd nie uwzględnia głównego wroga inwestycji, jakim jest podatek Belki. W praktyce, akcje rzeczywiście stracą 3 złote na wartości, ale Ty, drogi inwestorze, otrzymasz jedynie 2,43 zł. Tym, kto traci, jest właśnie akcjonariusz. Co prawda istnieje rozwiązanie tego problemu, ale przejdziemy do niego za chwilę.

Im więcej spółka wypłaca, tym gorzej się rozwija

Polskie spółki dywidendowe przyzwyczaiły nas do podziału zysków. Raz do roku nadchodzi dzień dywidendy, który skutecznie zubaża całą firmę i na pozór bogaci akcjonariuszy. Kapitał przepływa do inwestorów, którzy z całą pewnością mogą zrobić z niego dobry użytek, na przykład dokupując więcej walorów, jednak z drugiej strony, tego samego nie zrobi już zarząd.

Pozbywając się części środków, spółka uniemożliwia sobie efektywną spłatę zadłużenia, ogranicza możliwości inwestycji w rozwój czy spowalnia tempo skalowania. Choć zarządy firm mają tego pełną świadomość i co do zasady nie dążą do destrukcji swojego biznesu, nie ma co się oszukiwać – gdyby nie dywidenda, można by było zrobić znacznie więcej.

W niektórych przypadkach, dywidenda może być zaniżana

Niestety, gdy w grę wchodzą duże pieniądze, niektóre osoby mogą postępować w nie do końca moralny sposób. Zdarzały się przypadki, gdy zarządy spółek wypłacały sobie premie tuż przed ustalaniem dywidendy, co z oczywistych względów obniżało kwotę, którą otrzymywali inwestorzy. Na drugim biegunie tej skali absurdu są firmy, które zapożyczały się, aby podnieść dywidendę.

Kiedy warto inwestować w spółki dywidendowe?

Na tak postawione pytanie, możemy odpowiedzieć następująco – w spółki dywidendowe warto inwestować wtedy, gdy zależy Ci na stosunkowo pewnych, cyklicznych przychodach z tytułu posiadanego kapitału, a jednocześnie nie chcesz podejmować wysiłku związanego z regularnym prowadzeniem analizy technicznej albo fundamentalnej.

Spółki dywidendowe to stosunkowo dobry wybór, jeśli godzisz się z ryzykiem chwilowego spadku wartości Twojego majątku – musisz przecież pamiętać, że notowania akcji zmieniają się w czasie rzeczywistym i może zdarzyć się tak, że przez kilka miesięcy, będziesz „pod kreską”. Z drugiej strony, wycena może wzrosnąć powyżej ceny zakupu (i dzieje się to często). W takich sytuacjach, zarabiasz podwójnie.

Tą klasą aktywów warto zainteresować się również wówczas, gdy możesz pozwolić sobie na regularne reinwestowanie środków. Aby zobrazować Ci opłacalność efektu kuli śnieżnej, wprowadźmy kilka danych wejściowych:

- W wybraną przez siebie spółkę będziesz inwestować 12 tysięcy złotych rocznie, każdorazowo wpłacając te środki na dzień przed dniem dywidendy;

- Wybrana przez Ciebie spółka będzie zyskiwać średnio 5% rocznie na wartości, a stopa dywidendy również wyniesie 5%.

Co może się zdarzyć? Spójrz na tabelę poniżej:

| Rok inwestowania | Wartość wpłaconych środków | Wartość portfela po wypłacie dywidendy |

| 1 | 12000 | 12 486 |

| 2 | 24000 | 26 127,27 |

| 3 | 36000 | 41 030,69 |

| 4 | 48000 | 57 313,06 |

| 5 | 60000 | 75 101,95 |

| 6 | 72000 | 101 446,44 |

| 7 | 84000 | 123 318,77 |

| 8 | 96000 | 147 214,84 |

| 9 | 108000 | 173 321,89 |

| 10 | 120000 | 201 844,50 |

Przy powyższych, dość realistycznych założeniach, w ciągu 10 lat zbudujesz mechanizm dający Ci dodatkowy, praktycznie pasywny dochód. Co więcej po tym czasie, wpłaty w wysokości 1000 złotych miesięcznie robią się w pewnym sensie same – to właśnie tyle wyniosą dywidendy. Nasze wyliczenia uwzględniają podatek Belki (19% od 5% zysku), jednak nie uwzględniają możliwych zawirowań oraz możliwych optymalizacji, które możesz dokonać w dość prosty sposób.

Jak zwiększyć zyski ze spółek dywidendowych?

Podobnie jak wszystkie inne, spółki dywidendowe przeżywają lepsze i gorsze czasy. Opisana przez nas strategia zakładała, że zakup akcji następuje raz do roku, niezależnie od aktualnej ceny walorów danej firmy, na przykład PZU. Jeśli jednak podejdziesz do tematu trochę bardziej elastycznie, może się okazać, że podwoisz swój kapitał nie w dziesięć, a na przykład 6 lat.

Korekty cen

Przede wszystkim, kupuj wtedy, gdy na rynku następują korekty. W naszych warunkach, dość regularnie zdarzają się okazje cenowe, wynikające na przykład z chwilowych zawahań koniunktury. Wielokrotnie mogliśmy się już przekonać, że zdecydowana większość tego typu sytuacji rodziła okazje do zrobienia bardzo korzystnych zakupów na GPW jak i na zagranicznych rynkach. Biorąc pod uwagę fakt, że wysokość dywidendy nie zależy od ceny, po której kupiłeś akcje, na zakupy zdecydowanie lepiej jest wybrać się w trakcie kryzysu, a nie podczas szczytu hossy.

Wypłaty dywidend

Dość często zdarza się, że ceny akcji rosną przed dniem dywidendy i to właśnie w tym momencie należy poważnie zastanowić się nad ich sprzedażą. Biorąc pod uwagę to, że znamy dokładną kwotę odcięcia ceny, nasze zyski wyraźnie wzrosną, jeśli zdecydujemy się na sprzedaż akcji tuż przed przyznaniem dywidendy i na zakup na krótko po tym zdarzeniu. Pozbywając się prawa do dywidendy, zyskasz sporo pieniędzy, bo nie zapłacisz podatku.

Ograniczenie dywersyfikacji

Początkującym inwestorom wmawia się, że im szersza będzie dywersyfikacja ich zasobów, tym lepiej. Z całą pewnością będzie to bardzo bezpieczne zachowanie, jednak ponownie przypominamy – każdy medal ma dwie strony. Rozdzielenie środków na 15 czy 20 spółek sprawi, że dochody z dywidend mogą być mniejsze. Być może dobrym rozwiązaniem będzie przeznaczenie większości funduszy na zakup akcji firmy, która oferuje ponadprzeciętnie wysoką stopę dywidendy. Taka decyzja powinna poprawić rentowność całego portfolio.

Jakie spółki dywidendowe wybrać?

Jeśli nie wiesz, jakie spółki dywidendowe przynoszą najwyższe zyski, nasze tabele powinny okazać się pomocne:

| Nazwa (ticker) | Procentowa wartość dywidendy |

| Trans Polonia (TRN) | 15% |

| Grupa Kęty (KTY) | 9,2% |

| PKN Orlen | 8,2% |

| Stalprofil (STF) | 7,2% |

| Bumech (BMC) | 7,1% |

| GPW (GPW) | 6,8% |

| KRKA (KRK) | 5,6% |

| Dębica (DBC) | 5,3% |

| Nazwa (ticker) | Procentowa wartość dywidendy |

| Altria Group Inc. (MO) | 9,1% |

| Verizon Communications Inc. (VZ) | 8,5% |

| Walgreens Boots Alliance Inc. (WBA) | 8,4% |

| KeyCorp (KEY) | 7,7% |

| AT&T Inc. (T) | 7,7% |

| Truist Financial Corp. (TFC) | 7,2% |

| Comerica Inc. (CMA) | 7% |

| Simon Property Group Inc. (SPG) | 7% |

Warto przy tym zauważyć, że w Stanach Zjednoczonych, spółki Big Tech ani największe fundusze inwestycyjne nie przodują pod względem procentowej wartości dywidend, nawet pomimo naprawdę imponujących zysków. Co więcej, giganci tacy jak Tesla w ogóle nie dzielą się zyskami z inwestorami.